5、中国宠物食品代工企业加快国内、国外市场双布局,未来增长可期。中国宠物食品代工企业转型自主品牌,借助渠道变革,以高性价比优势布局国内市场,快速抢占市场份额。同时,在海外市场推动自主品牌发展,并收购国际高知名度品牌分食海外市场,营收规模逐年增长。

增量需求打开成长空间,宠物食品生产企业迎来发展良机

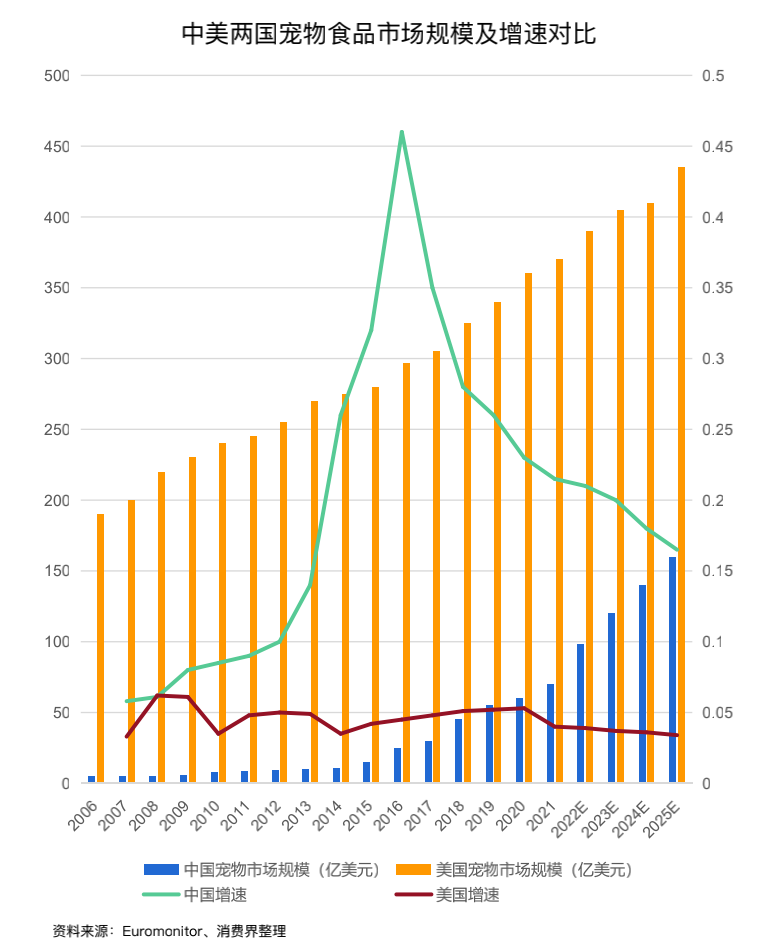

宠物食品市场最先受益于宠物经济的发展,是宠物行业最大的细分市场,市场规模在近年来保持了稳定的增长。2016年至2021年全球宠物食品市场规模从823亿美元增长至1149亿美元,GAGR为6.9%。

限时领取报告全文

限时领取报告全文

美国作为全球第一大宠物食品市场,2021年其市场规模为427亿美元,占比达37%中国宠物食品市场规模仅次于美国,2021年达到482亿元。

近十年来,中国宠物食品市场CAGR超过25%,增速远高于全球平均水平。

限时领取报告全文

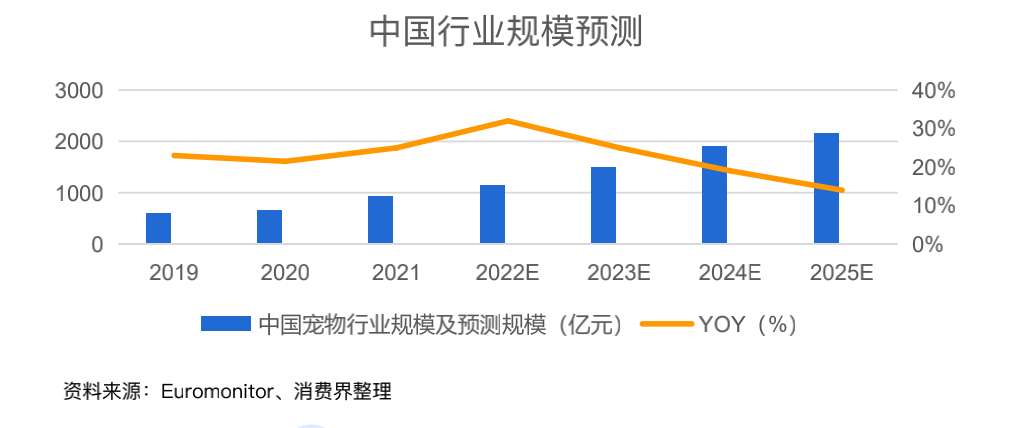

终端消费者收入水平的稳定增长是宠物行业生存与发展的基础。中国农业大学动物医学院资料显示,当国家人均GDP达到3000—8000美元时,宠物产业将快速发展,中国人均GDP已连续三年超过1万美元。

此外受益于城镇化深入、老龄化、单身人口比例增加,以及消费理念的升级等多重驱动因素,中国宠物食品市场规模将继续增长。根据Euromonitor International预测数据,2025年中国宠物食品市场规模将上升到167.70亿美元,2021—2025年CAGR依旧保持在20%以上。

限时领取报告全文

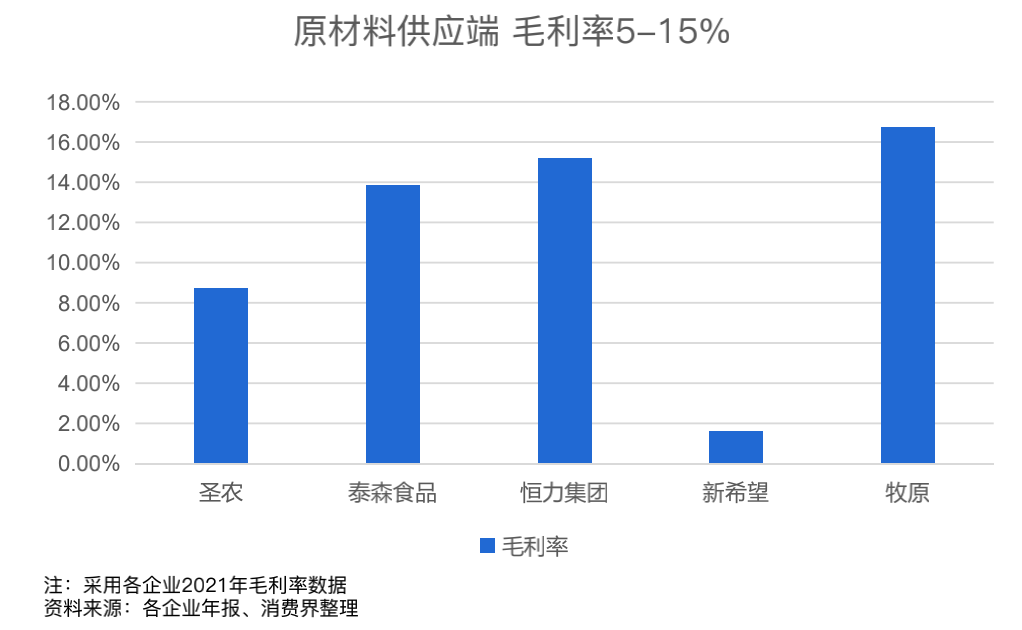

国内宠物食品行业市场竞争充分,行业利润水平总体较为稳定,但在宠物食品行业上中下游的不同领域和环节上,利润水平各不相同。农产品和肉类等农副产品行业为宠物食品行业的上游行业,参与企业毛利率最低约为5—15%。

限时领取报告全文

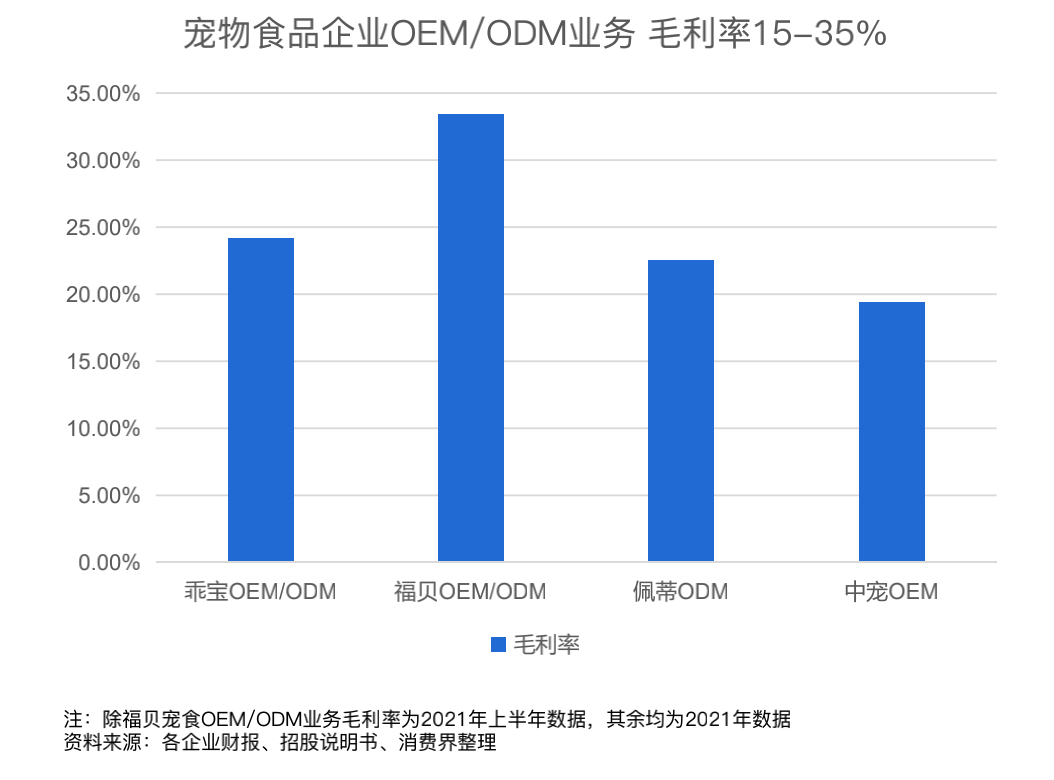

宠物食品行业的中游为食品生产端,参与企业主要为生产商。整体来看,宠物食品行业中游企业众多,生产成本受上游行业影响较大,随谷物、禽肉等价格的变化而变动,参与企业毛利率约为15—35%。

限时领取报告全文

行业下游是宠物品牌运营商、各类渠道。其中,品牌商利润不一,研发能力强、规模较大、产品质量较高的宠物食品品牌对上下游均具有更高的议价能力,利润水平高。尤其是针对消费能力强的高收入家庭和人群的高端品牌,企业毛利率相对更高。整体来看,毛利率约为30—45%。

代工起家的人民币玩家

截止2022年8月,中国以宠物食品为主营业务的上市企业包括中宠股份、佩蒂股份、路斯股份、华亨股份、乖宝集团、福贝宠物(拟A股上市企业)。华兴宠物、上海比瑞吉、上海依蕴、荣喜、耐威克虽未上市,但公司市占率居于市场TOP10。